Inhalt

Die Änderungen des MiLoG und die Gefahr des Phantomlohns

Das sind die Änderungen des MiLoG und die damit verbundene Gefahr eines Phantomlohns:

Wegen Anhebung des Mindestlohns verschärft sich das Risiko eines sog. Phantomlohns, bei dem betroffene Arbeitnehmer ohne besondere Regelungen im Arbeitsvertrag theoretisch eine zusätzliche Arbeitslohnzahlung verlangen können. Auch besteht das Risiko, dass Beiträge zur Sozialversicherung nachgezahlt werden müssen.

1 Änderungen des MiLoG

Ab dem 1. Januar 2025 steigt der Mindestlohn auf 12,82 Euro brutto pro Stunde. Zuvor lag der gesetzliche Mindestlohn im Jahr 2024 bei 12,41 Euro pro Stunde.

Allen Beschäftigten ist mindestens der Mindestlohn zu zahlen. Er gilt also nicht nur für Arbeitnehmerinnen und Arbeitnehmer mit einer versicherungspflichtigen Hauptbeschäftigung, sondern auch für Minijobber.

Die monatliche Verdienstgrenze im Minijob – auch Minijob-Grenze genannt – ist dynamisch und orientiert sich am Mindestlohn. Wird der allgemeine Mindestlohn erhöht, steigt auch die Minijob-Grenze. Die Minijob-Grenze erhöht sich ab Januar 2025 von 538 Euro auf 556 Euro monatlich. Die Jahresverdienstgrenze erhöht sich entsprechend auf 6.672 Euro.

Seit Oktober 2022 ist der Mindestlohn mit der Minijob-Verdienstgrenze verbunden, die Änderung des Mindestlohn hat somit keine Auswirkung auf die maximale Arbeitszeit im Minijob. Bei einem Mindestlohn von 12,82 Euro können Minijobberinnen und Minijobber also weiterhin ca. 43 Stunden monatlich arbeiten.

Das MiLoG regelt in § 1 Abs. 2 eindeutig, dass der Mindestlohn in Höhe von 12,82 EUR Brutto je Zeitstunde zu entrichten ist. In der Praxis regeln die meisten Arbeitsverträge nicht ausdrücklich, welcher Stundenlohn an den Arbeitnehmer zu zahlen ist, vielmehr finden sich lediglich Bestimmungen zur Höhe des Bruttolohns pro Kalendermonat. Wenn man hiermit die arbeitsvertragliche Bestimmung der regelmäßig geschuldeten Arbeitszeit vergleicht, lässt sich erkennen, ob der Bruttomonatslohn aus dem Arbeitsvertrag mit dem MiLoG konform geht oder nicht.

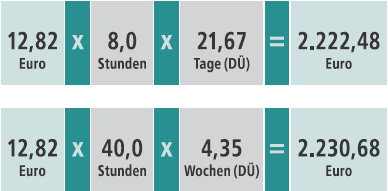

Hier entsteht ein Rechenproblem. Zur Berechnung des Stundenlohns, welcher aus einer Monatslohnvereinbarung resultiert, wird üblicherweise die Durchschnittsrechnung herangezogen. Diese legt 21,67 Arbeitstage pro Monat zugrunde. Diese werden, soweit eine Wochenarbeitszeit geschuldet wird, mit 4,35 multipliziert. Dieser Berechnung liegt die Annahme zugrunde, dass in jedem Kalendermonat an gleich vielen Tagen gearbeitet wird. Somit entsteht ein Durchschnittswert, der bei Betrachtung eines ganzen Kalenderjahres zu korrekten Ergebnissen führt. Diese Annahme ist jedoch falsch, da gerade nicht jeder Kalendermonat dieselbe Anzahl von Arbeitstagen hat. Jeder Kalendermonat hat zwischen 20 und 23 Arbeitstage. Unter Verwendung der Durchschnittsrechnung würde sich, bei einer täglichen Arbeitszeit von 8 Stunden in einer 5-Tage-Woche, folgende Rechnung ergeben:

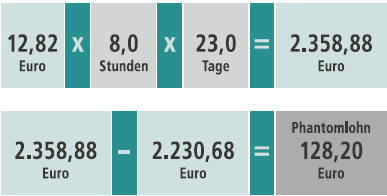

Wird zwischen Arbeitgeber und Arbeitnehmer ein Bruttomonatslohn von z. B. 2.230,68 Euro, regelmäßige Arbeitszeit 8 Stunden täglich und Fünftagewoche vereinbart, wäre der Monatslohn in der Höhe ausreichend, soweit die Durchschnittsfaktorrechnung zum richtigen Ergebnis kommen würde. Verwendet man hingegen eine Berechnungsweise, die die tatsächlichen Anzahl der Arbeitstage des jeweiligen Kalendermonats berücksichtigt, ergibt sich beispielsweise für den Monat Januar 2025, welcher 23 Arbeitstage hat, die folgende Rechnung:

Diese Differenz zwischen zustehendem und gezahltem Lohn nennt man Phantomlohn.

2 Phantomlohn

Wie bereits aufgezeigt entsteht Phantomlohn, wenn weniger Lohn ausgezahlt wird als dem konkreten Arbeitnehmer zustehen würde.

Besonders kann ein solcher entstehen, wenn der Arbeitsvertrag nicht an die Anforderungen nach dem MiLoG angepasst wird.

Dass eigentlich ein höheres Arbeitsentgelt hätte ausbezahlt werden müssen, hat zur Folge, dass auch die Beiträge zur Sozialversicherung (ggf. auch zur Lohnsteuer) zu gering berechnet werden.

Diese müssen regelmäßig zuzüglich eines Säumniszuschlags nachgezahlt werden.

Sollte der Arbeitgeber vorsätzlich eine zu geringe Lohnsteuer abführen, drohen strafrechtliche Konsequenzen.

Auch steht dem Arbeitnehmer ein zivilrechtlicher Anspruch auf den ihm zustehenden Lohn zu.

Entgegen dem Sozialversicherungsrecht, in dem das Entstehungsprinzip gilt, gilt im Lohnsteuerrecht das Zuflussprinzip:

2.1 Entstehungsprinzip

Zur Beitragsberechnung zieht man die geschuldeten, nicht die tatsächlich gezahlten, Arbeitsentgelte heran. Demnach spielt es hierbei keine Rolle, ob das Entgelt tatsächlich ausbezahlt wurde. Relevant ist nur die Tatsache, dass ein rechtlicher Anspruch des Arbeitnehmers auf das Entgelt besteht.

2.2 Zuflussprinzip

Entgegen dem Entstehungsprinzip kommt es beim Zuflussprinzip gerade auf die tatsächliche Auszahlung an.

Rechtsanspruch auf Arbeitsentgelt kann durch folgenden Grundlagen entstehen:

- Individuelle Arbeitsverträge oder Betriebsvereinbarungen,

- Gesetzliche Ansprüche (z. B. aus dem Mindestlohngesetz) oder Leistungen (z. B. nach dem Arbeitnehmerentsendungsgesetz, Entgeltfortzahlungsgesetz, Bundesurlaubsgesetz oder durch betriebliche Übung),

- Allgemeinverbindliche Tarifverträge,

- Aufzeichnungen nach dem Nachweisgesetz oder

- Ansprüche aus rechtskräftigem

Entsprechend wirkt sich der Phantomlohn besonders im Sozialversicherungsrecht aus.

Es ist darauf zu achten, dass bei Abrufverträgen (also ohne feste wöchentliche Arbeitszeit) die Arbeitszeit von 20,0 Stunden (gilt seit 01. 01. 2019) als vereinbart gilt und Sie hierfür auch das Entgelt fortzahlen müssen.

Hinweis:

Zur Vermeidung eines Phantomlohns, dessen Auszahlung der Arbeitnehmer verlangen kann, wäre eine entsprechende Regelung im Arbeitsvertrag zu empfehlen. Abhilfe kann hier ein schriftlicher Arbeitsvertrag unter Angabe der festen Arbeitsstunden/pro Woche schaffen.

Daher empfehlen wir, die Gehälter und die wöchentlichen Stunden aller Mitarbeiter und Mitarbeiterinnen zu prüfen und eventuell Anpassungen vorzunehmen.

Haben Sie Fragen zum Thema dieser Ausgabe?

Sprechen Sie uns an!

Nicole Schirmer

Dipl.-Kauffrau, Steuerberaterin | E-Mail: nicole.schirmer@schwarzpartners.de